Der komplexe Transformationsprozess und seine Folgen für die Kapitalanlage

Autor

Karin Groß MRICS

Karin Groß MRICS

Geschäftsführende Gesellschafterin

Blacklake GmbH

Blogbeitrag

Der komplexe Transformationsprozess und seine Folgen für die Kapitalanlage

Ökologischer Imperativ, digitale Revolution in Unternehmen und Gebäuden, ein sich deutlich änderndes Nutzerverhalten, demographischer Wandel, Unsicherheiten des Finanz- und Kapitalmarkts sowie zunehmende geopolitische Spannungen sind Beispiele der vielen und komplexen Herausforderungen. Die Aufgabe ist es, Auswirkungen frühzeitig zu erkennen und zielgerichtet zu managen, um sich in diesem transformierenden Umfeld erfolgreich zu positionieren. Doch warum ist das nicht so einfach?

Komplexität der Transformationstreiber

Langfristig wirkende Megatrends wie Urbanisierung, New Work, Digitalisierung, Mobilität, Demographie, Gesundheit und Sicherheit und insbesondere Nachhaltigkeit verändern die Immobilienwirtschaft spürbar. Dieser bisher eher schleichende Prozess wurde deutlich verstärkt durch exogene Schocks, wie die Corona-Pandemie und den Ukraine-Krieg. Der internationale wirtschaftliche Prozess und Austausch geriet ins Wanken und die Reaktion der Volkswirtschaften lässt sich u.a. an den Inflations- und Zinsentwicklungen ablesen. Zudem kommen regulatorische Treiber hinzu: Überbürokratisierung, der Ruf nach Reformationen des Bau-, Steuer- und Arbeitsrechts wird laut, um den neuen Realitäten gerecht zu werden. Die Klimaziele der EU-Kommission erzeugen mit den entsprechenden Taxonomien und Verordnungen einen erheblichen Druck auf Neubauten und v.a. große Bestände. Neben ökologischen und sozialen Komponenten ist hier die wirtschaftliche Machbarkeit gefordert.

Nachhaltigkeit und ökologische Transformation wird zum zentralen ökonomischen Argument

Und last but not least hat die digitale Transformation einen erheblichen Impact: Smart Enterprise – Smart Building – Smart City. Innovative Technologien verändern Immobilienkonzepte, verändertes Nutzerverhalten stellt neue Anforderungen (New Work, Future of Retail, New Living). Auch KI wird sich in Prozessen zunehmend wiederfinden, mit all den Chancen und Risiken, die damit verbunden sind.

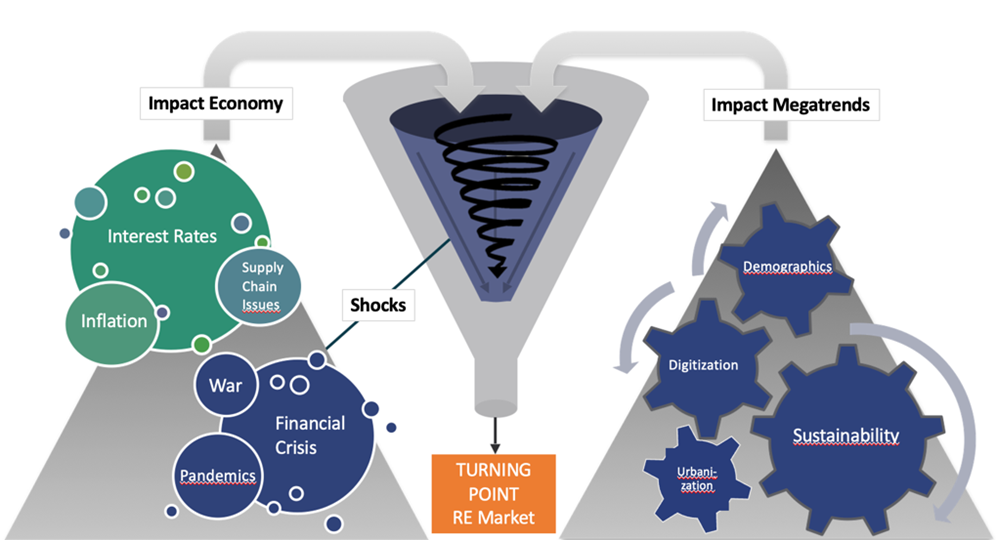

Diese Transformationstreiber setzen sich nicht nur sehr heterogen zusammen, sondern wirken in ihrem Impact zeitlich überlappend und gegenseitig verstärkend (Transformationsspirale):

Abbildung: Transformationsspirale (Prof. Dr. Kerstin Hennig)

Die Zeitenwende ist eingeleitet. Zunächst folgen Verunsicherung, Zurückhaltung und Konzentration auf die Bestände

Bedingt durch die enge Verflechtung mit der Immobilienwirtschaft sind die Folgen dieses multidimensionalen Wandels verbunden mit dem unerwartet schnellen und enormen Zinsanstieg für die Kapitalanlage Immobilien unmittelbar spürbar und fordern von allen Beteiligten erheblichen Mehraufwand:

- Die Nachfrage nach Immobilien kommt beinahe zum Erliegen

- Immobilienwerte brechen ein, deutliche Wertkorrekturen zehren in den Finanzierungsstrukturen das Eigen- und Mezzaninekapital auf; langjährig aufgebaute stille Reserven schmelzen ab, die Risiken stiller Lasten und Abschreibungserfordernissen steigen

- Refinanzierungen führen zu negativen Leverage-Effekten und schmälern Renditen

- Das Risiko von Eigenkapitalnachschüssen steigt durch drohende Covenant Breaches und negative Leverage-Effekte

- Renditen sinken, inflationsbedingte Indexanpassungen fangen nur einen Teil der Verluste auf, Ausschüttungsplanungen müssen überarbeitet werden

- Businesspläne und Budgetplanungen sind zu adjustieren

- Projektentwicklungen können teilweise nur noch mit Verlusten realisiert werden; Projektentwickler melden verstärkt Insolvenz an, Restrukturierungen sind mit erheblichem Mehraufwand verbunden

- Deutlich erhöhte CapEx-Ausgaben für energetische Sanierungsmaßnahmen in den Beständen

- Transformation der Arbeits- und Lebenswelten verbunden mit einem erkennbaren „Flight-to-Quality“ bedroht vor allem ältere Objekte und periphere Lagen mit strukturellem Leerstand.

Willkommen in der VUCA-World

Das Management ist mehr denn je gefordert, Wertstabilität zu erzielen, Ausfallrisiken zu minimieren und die Bestände über den ESG-Pfad zu führen. Dazu benötigen Portfolios ebenso wie Einzelobjekte und Projektentwicklungsmaßnahmen Um- und Restrukturierung und ein deutlich erhöhtes Maß an technischem und kaufmännischem Assetmanagement. All diese Aufgaben führen zu einem erheblichen Mehraufwand bei eher unveränderten Ressourcen.

Es sind daher differenzierte Ansätze erforderlich, um die komplexen Bedürfnisse und Herausforderungen zu verstehen und darauf zu reagieren. Als erfolgskritische Rolle ist der „Return on Experience“ gefragt, um im engen Schulterschluss mit den Entscheidungsträgern und Beteiligten frühzeitig kluge Lösungen zu entwickeln und umzusetzen.

Datentransparenz über den Gesamtbestand ist dabei wichtige Entscheidungsgrundlage

Nur eine mandatsübergreifende Analyse des Gesamtportfolios ermöglicht die Identifikation, Quantifizierung und Dokumentation von potenziellen Risiken und Potenzialen, ermöglicht professionelles Portfoliomanagement und die Umsetzung gezielt formulierter Strategien.

Die Zeit des „ideal-surrealen“ Wirtschaftens ist vorbei. Wandel annehmen – Resilienz erhöhen

.

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.