Real Estate Private Debt – die alternative Finanzierung

Autor

Stefan Stute

Blogbeitrag

Real Estate Private Debt – Alternative Finanzierungen von Immobilien

Inflation, hohe Zinsen und eine schwache Konjunktur setzen dem Immobilienmarkt zu. Auch Kreditinvestoren sind verunsichert. Während die Risikoprämien für unbesicherte Immobilienanleihen auf absehbare Zeit unter Druck bleiben dürften, werden deutlich verbesserte Aussichten für Real Estate Private Debt gesehen.

Real Estate Private Debt kurz erklärt

„Real Estate Private Debt“ bezeichnet Fremdfinanzierungen, die von privaten Investoren, Institutionen oder Fonds für Immobilienentwickler, -betreiber oder -eigentümer bereitgestellt werden. Diese Finanzierungsform stellt eine Alternative zu traditionellen Bankkrediten dar. Dabei stellen private Institutionen Geld für Immobilienprojekte zur Verfügung und erhalten im Gegenzug Zinszahlungen sowie gegebenenfalls auch einen Anteil am Projektgewinn.

Die vergleichsweise junge Assetklasse Real Estate Private Debt hat in den letzten Jahren aufgrund der verschärften Bankenregulierung (BASEL III1 ) und der damit verbundenen regulatorisch geforderten Eigenkapitalunterlegung zunehmend an Akzeptanz gewonnen und ist mittlerweile auch im europäischen Markt fest etabliert.

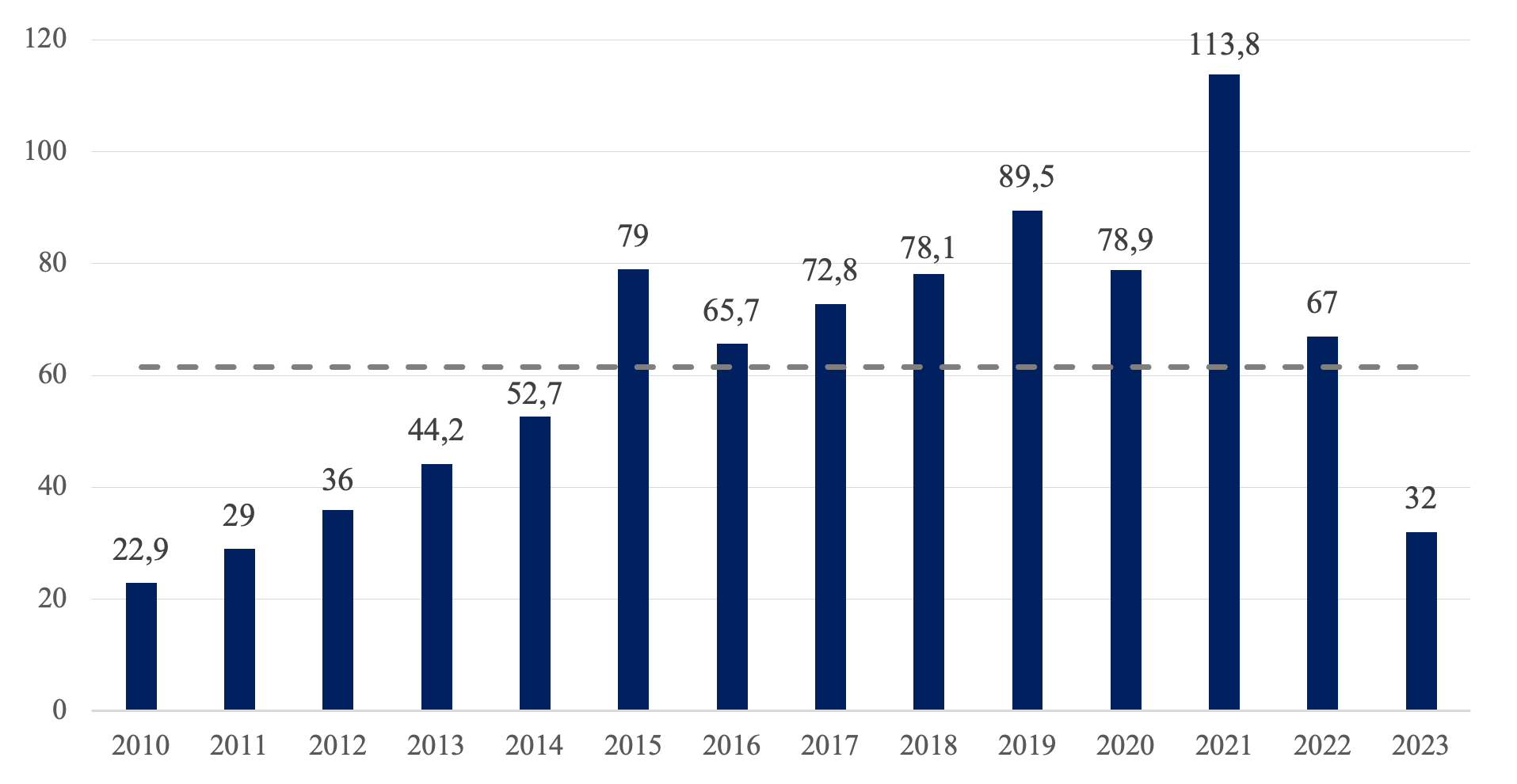

Grafik 1: Fondsanzahl und Target Equity p.a. in EUR Mrd.

Infolge einer verschärften Regulierung haben sich viele Banken in den letzten Jahren auf bestimmte Marktsegmente konzentriert, wie beispielsweise Core-Bürogebäude in Prime-Lagen, oder haben sich bei der Neuvergabe von Immobilienkrediten insgesamt zurückgehalten. Dadurch ist eine Finanzierungslücke entstanden, die zu einem Anstieg des Marktanteils alternativer Finanzierungsquellen geführt hat. Im Jahr 2023 umfasst das vom Branchenverband INREV abgedeckte Fondsuniversum in der Anlageklasse Real Estate Private Debt 117 Fonds. Das ist eine Steigerung von 68,4% in den letzten 4 Jahren, was 37 Fonds entspricht. Laut INREV1 werden jährlich 62,9 Mrd. EUR eingesammelt.

Wie können institutionelle Investoren von Real Estate Private Debt Investments profitieren?

Institutionelle Investoren profitieren durch Investmentmöglichkeiten, die sich aus dem aktuellen Marktumfeld ergeben und eine ertragsstarke Alternative zu traditionellen Equity Investments darstellen.

1. Aufgrund der restriktiven Kreditvergabe der Banken und der nach wie vor sehr hohen Nachfrage nach Immobilienfinanzierungen besteht derzeit ein deutliches strukturelles Missverhältnis zwischen Angebot und Nachfrage („Window of Opportunity“). Das führt zu einer starken Verhandlungsposition der Kreditgeber und der Möglichkeit, attraktive Margenaufschläge durchzusetzen.

2. Ein Blick auf die historischen Transaktionsvolumina auf den europäischen Immobilienmärkten zeigt, dass allein auf dem deutschen Markt ein durchschnittliches Volumen von EUR 61 Mrd. erreicht wurde. Dies lässt vermuten, dass nach den sehr starken Investitionsjahren in den nächsten Jahren viele Refinanzierungen anstehen werden. Zudem führt die zunehmende ESG-Transformation zu einem steigenden Finanzierungsbedarf.

Grafik 2: Historische Transaktionsvolumina in Deutschland in EUR Mrd.

3. Das Rendite-Risiko-Profil eines Real Estate Private Debt Investments hängt maßgeblich von der Positionierung in der Kapitalstruktur ab. Diese wird marktüblich in vier Risikoklassen unterteilt: Senior Loans, Junior Loans, Whole Loans und Mezzanine.

Grafik 3: Risikoeinstufung von Real Estate Private Debt Investments

Senior Loans gelten als konservative Strategien mit niedrigen LTVs von bis zu 50% und zeichnen sich vor allem durch ihre erstrangige Besicherung aus. Junior Loans haben höhere LTVs von bis zu 65% und zeichnen sich durch ihre nachrangige Besicherung mit kurzen bis mittleren Laufzeiten aus. Whole Loans stellen eine Kombination aus Senior und Junior dar und sind ebenfalls erstrangig besichert. Mezzanine gilt als die risikoreichste Strategie und wird vor allem bei Projektentwicklungen eingesetzt.

4. Ein weiterer Vorteil von Debt Investments ist die Möglichkeit, laufende Cashflows zu vereinnahmen, die teilweise quartalsweise an die Investoren ausgeschüttet werden. Diese risikoärmeren Strategien können eine sinnvolle Ergänzung oder sogar eine Alternative zu herkömmlichen Core-Equity-Investitionen darstellen.

5. Fremdkapitalinvestitionen haben in der Regel eine kürzere Kapitalbindungsdauer als Eigenkapitalinvestitionen. Daher können Marktentwicklungen besser antizipiert werden als bei Businessplänen im Equity-Bereich, die üblicherweise über eine fiktive Haltedauer von 10 Jahren kalkuliert werden.

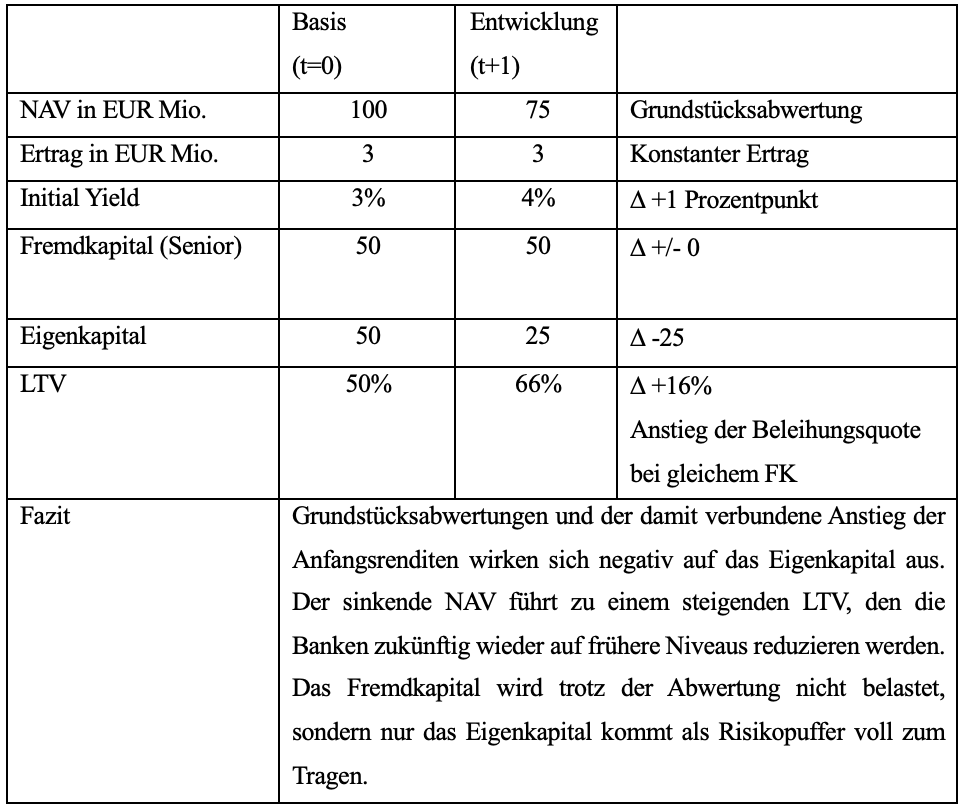

6. Der größte Vorteil von Debt Investments ist jedoch der vorhandene Risikopuffer durch das eingesetzte Eigenkapital. Je nach Risikoneigung des Investors und der damit verbundenen Positionierung in der Kapitalstruktur ergibt sich eine Risikoüberdeckung, die das Investment vor Kapitalverlusten schützt. Gerade in Zeiten steigender Anfangsrenditen kann diese Sicherheit von großem Wert sein.

Real Estate Private Debt ist mittlerweile eine etablierte Anlageklasse. Das aktuelle und perspektivische Marktumfeld bietet sehr attraktive Investitionsmöglichkeiten aufgrund des strukturellen Ungleichgewichts zwischen Angebot und Nachfrage. Im Vergleich zu klassischen Eigenkapitalinvestments können durch Investitionen in die Fremdkapitalstruktur risikoadjustiert vorteilhafte Renditen erzielt werden. Ein wesentlicher Vorteil von Fremdkapitalinvestitionen ist dabei die Erzielung laufender ausschüttungsfähiger Erträge, die sich aus den regelmäßigen Zinszahlungen ergeben.

Wüest Partner hat Ende 2023 die „Real Estate Private Debt Studie“ veröffentlicht und verfügt über Informationen zu 157 Fonds, von denen 56 aktuell investierbar sind. Die proprietäre Datenbank ermöglicht einen umfassenden Überblick über das Manageruniversum mit Informationen zu Track-Record, regionalen und sektoralen Anlageschwerpunkten, Managementkapazitäten sowie SFDR-Klassifizierungen, Zuordenbarkeit zu Anlagerichtlinien und SFDR. Wüest Partner kann dank der geleisteten Vorarbeiten interessierte Investoren bei der Planung und Durchführung von Managerauswahlverfahren in der Assetklasse Real Estate Private Debt in den Zielregionen Deutschland, Europa und USA umfassend und zeitnah unterstützen.

1 BASEL III: Internationale Bankenregeln, die die Stabilität des Finanzsystems durch höhere Eigenkapital- und Liquiditätsanforderungen sowie strengere Überwachung verbessern sollen.

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.