Value-Add als Ergänzung von Core-Portfolios

Autor

Bernd Haggenmüller

Blogbeitrag

Value-Add-Investments zur Ergänzung von Core-Immobilien-Portfolios

Nach zehn Jahren äußerst günstiger Rahmenbedingungen an den Immobilieninvestmentmärkten hat sich dieses Jahr der Wind gedreht. Die Inflationsdynamik mit in der Folge steigenden Zinsen, ausufernde Baukosten, hohe Investitionserfordernisse, um Portfolien klimaneutral umzugestalten, und eine Eintrübung der wirtschaftlichen Lage gepaart mit der demografischen Entwicklung stellen viele Investoren vor Herausforderungen.

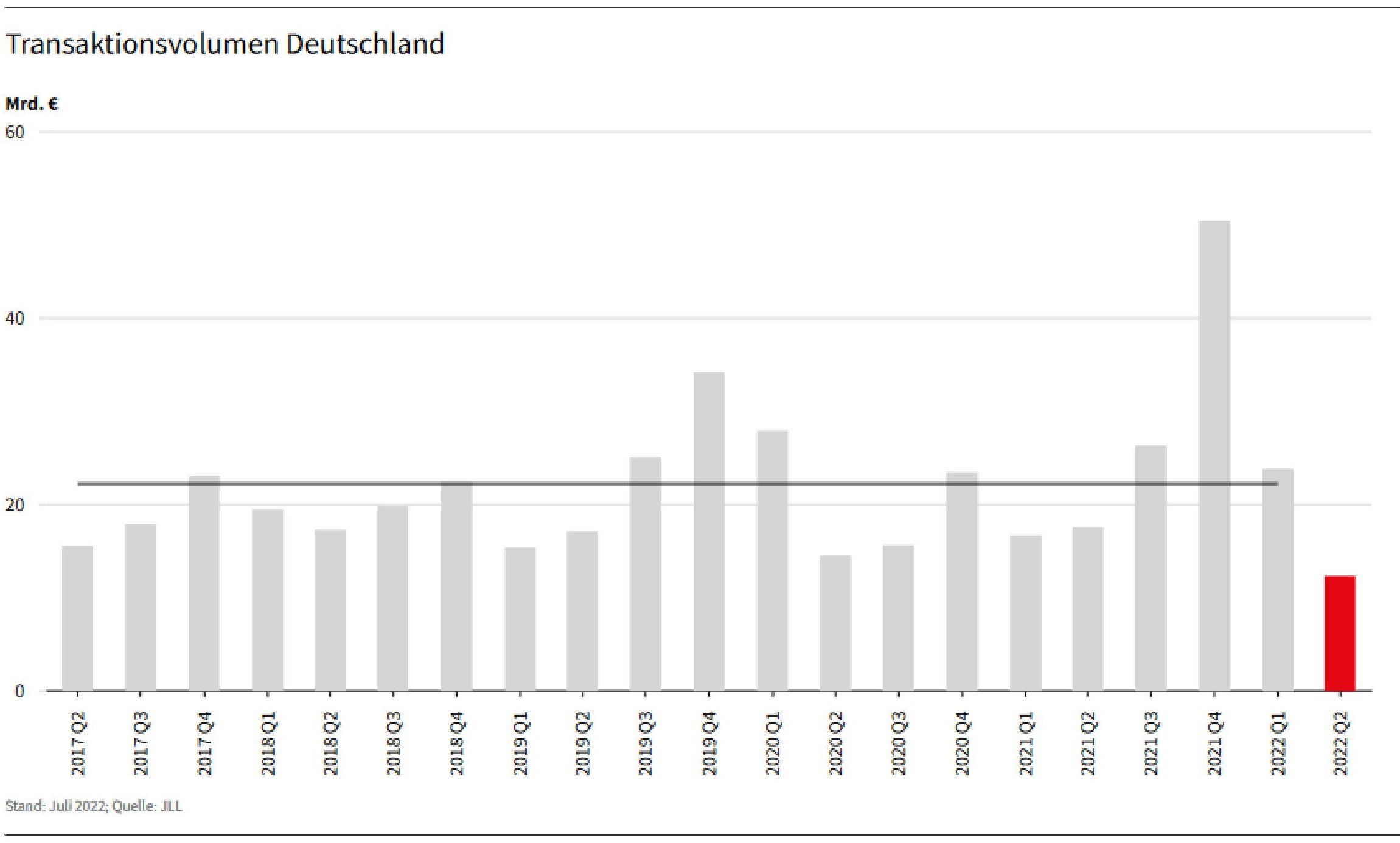

Während bis Ende 2021 Immobilien jedem Sturm trotzten und sogar die Corona-Krise ohne Preisabschläge überwunden wurde, zeichnet sich seit Beginn des zweiten Quartals 2022 ein anders Bild. Verkaufspreise geraten in allen Sektoren mehr oder weniger stark unter Druck, Kaufzurückhaltung führt dazu, dass zahlreiche Veräußerungsprozesse eingestellt werden. Auch zuvor als sicher geltende Anlagehäfen wie Wohn- und Logistik-Immobilien erfahren Preisabschläge. Während das erste Quartal 2022 auf den deutschen Immobilienmärkten noch ein Gesamttransaktionsvolumen von 23,8 Mrd. Euro aufwies, sank der Wert im zweiten Quartal 2022 auf den geringsten Stand seit fünf Jahren und erreichte nur noch 12,3 Mrd. Euro.

Vorbei ist die Zeit, als die Bewertungen von Core-Immobilien fast automatisch von Jahr zu Jahr stiegen. Aktuell bieten die mangelnden Vergleichstransaktionen den Bewertern noch nicht ausreichend Transparenz, um Preisabschläge in den Bestandsportfolien vorzunehmen. Auch haben vorsichtige Core-Investoren die „fetten Jahre“ dazu genutzt, stille Reserven im Portfolio zu bilden, die nun als Puffer gegen Preiskorrekturen wirken. Allerdings dürfte der Abwertungsdruck in den kommenden Monaten steigen.

Wie kann man als Core-Investor auf die veränderten Rahmenbedingungen reagieren? Preiskorrekturen für stabilisierte Objekte können noch nicht abschließend eingeschätzt werden. Dies drückt sich in einer allgemeinen Kaufzurückhaltung aus, die gerade auch Core-Immobilien betrifft. Es zeigt sich, dass dieses Segment vielleicht sogar stärker unter Druck geraten könnte, da die Reaktionsmöglichkeiten auf steigende Finanzierungskosten nur sehr eingeschränkt gegeben sind und höhere Finanzierungskosten beziehungsweise Diskontierungssätze unmittelbar niedrigere Bewertungen nach sich ziehen.

Auch Value-Add-Investments erfahren deutliche Preiskorrekturen, allerdings bietet aktives und innovatives Asset Management hier Chancen, Objekte nachhaltig zu verbessern und somit aktive Wertschöpfung etwa durch Entwicklung, Flächenerweiterungen, Nachvermietungen und Anpassung an geänderte Mieterwünsche zu erzielen.

„Wertschöpfung selbst gemacht“

Gerade in turbulenten Zeiten können Value-Add-Immobilien einen guten Risikopuffer beziehungsweise eine interessante Ergänzung zu Core-Portfolien bieten. ValueAdd-Investments sind gekennzeichnet durch vielfältige Handlungsalternativen für ein aktives Asset Management. Hier bestehen Möglichkeiten zur Anpassung an aktuelle Mieteranforderungen, um den Trend zu nachhaltigen, energieeffizienten Gebäuden in guten Lagen zu bedienen. Wenn die Renditen im Bestandsportfolio in den nächsten Jahren unter Druck geraten sollten, sind Value-Add-Anlagen mit Zielrenditen von circa 15 Prozent ein geeignetes Instrument, um rückläufige Renditen aus den Core-Anlagen zu kompensieren.

Der Haken: Core-Investoren sind oft nicht so aufgestellt, dass sie die herausfordernden Asset-Management-Aufgaben, die mit Value-Add-Investments typischerweise verbunden sind, allein meistern können.

Als Lösung bieten sich Co-Investments mit erfahrenen Asset Managern oder Investitionen in geeignete ValueAdd-Fonds zur Ergänzung des Core-Portfolios an. Letztere werden häufig in Strukturen angeboten, mit denen sie nicht der Immobilienquote des Sicherungsvermögens von deutschen Pensionskassen zugerechnet werden. Allerdings gibt es Ausnahmen, die es ermöglichen, Core-Portfolios um Value-Add-Investments zu ergänzen und innerhalb des Rahmens der Immobilienquote zu bleiben. Somit können klassische deutsche Core-Investoren bei geeigneter Fond-Auswahl Ihren Investitionsfokus erweitern, ein breites risikodiversifiziertes Portfolio aufbauen und unmittelbar von aktuellen Marktchancen profitieren.

Ein Artikel aus dem FondsBuch 2023

Demnächst starten wir wieder mit der Vermarktung des FondsBuch 2024. Wenn Sie dabei sein wollen, schreiben Sie uns: info(at)FondsBuch.de

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.