Was kostet ESG?

Autor

Klaus Hirt

Blogbeitrag

ESG, das aus den Anfangsbuchstaben mehrerer Wörter gebildete Akronym, erobert nicht nur die Finanz- sondern zunehmend auch die Immobilienwelt. ESG steht für Environment, Social und Governance und damit für hohe Umweltstandards, soziale Aspekte und die Regeln guter Unternehmensführung. Um transparent zu machen, welche Immobilienfonds solche Anforderungen wirklich erfüllen, gibt es seit März die Offenlegungsverordnung der Europäischen Union, auch als Sustainable Finance Disclosure Regulation oder kurz SFDR bezeichnet. So steigt der regulatorische Druck und es stellt sich die Frage: Welche Zusatzkosten fallen für ESG-konforme Immobilien an – und rechnet sich das für Investoren?

Wie Nachhaltigkeitskriterien konkret bei der Wertermittlung von Immobilien einfließen und quantifiziert werden sollten, dazu gibt es bislang noch keinen einheitlichen Standard. Doch dass die Umweltfreundlichkeit eine immer wichtigere Rolle spielt, weiß jeder, der derzeit Immobilien und Flächen vermarktet: War bei einer Ankaufsprüfung eine ESG-Due-Diligence vor wenigen Jahren noch die Ausnahme, ist sie mittlerweile für viele Investoren zur Regel geworden.

Dekarbonierungspfad entscheidend

Doch grüne Labels alleine reichen für Fondsanbieter, die derzeit eine ESG-konforme Einstufung ihrer Produkte nach Artikel 8 und 9 der Offenlegungsverordnung anstreben, nicht aus. Zusätzlich müssen sie belegen, dass ihre Immobilien möglichst wenig CO2 ausstoßen. Für Neubauten gilt dabei: Auch wenn die Baukosten und damit die Anfangsinvestitionen höher sind, um die strengen ESG- Anforderungen zu erfüllen, mittel und langfristig wird das zur längeren Marktfähigkeit und damit einer stabilen Rendite beitragen. Außerdem entfallen nachträgliche Investitionen und kleinteilige Umbauphasen, um die Immobilie ESG-konform zu halten.

Auch bei den Bestandsimmobilien führt kein Weg daran vorbei, einen Dekarbonisierungspfad in Richtung Klimaneutralität einzuschlagen. In der Regel sind dafür umfangreichere und spezialisiertere Maßnahmen notwendig, die mit entsprechenden Investitionskosten verbunden sind. Über den gesamten Lebenszyklus betrachtet rechnen sich diese Maßnahmen jedoch, da sie den Effizienzgrad der Immobilien spürbar erhöhen und sich auf die Nebenkosten positiv auswirken. Außerdem bleibt die Immobilie marktfähig und attraktiv für die Nutzer. Konkrete Kosten bzw. Benchmarks liegen hierzu bis dato nicht vor, da die Maßnahmen immer individuell auf die konkreten Anforderungen der jeweiligen Immobilien zugeschnitten werden müssen.

Gleichzeitig sollten Mieter und Nutzer über nachhaltige Mietverträge miteingebunden werden, indem sie sich aktiv an Projekten beteiligen. Diese sogenannten „Green Leases“ fördern somit eine gemeinsame CO2-Reduzierung von Investoren, Eigentümern und Mietern.

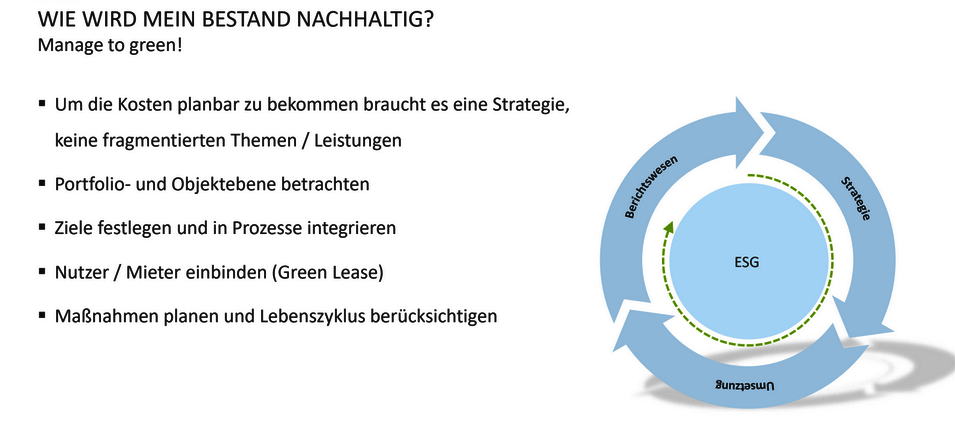

Manage to Green

Noch ist die konkrete Ausgestaltung der ESG-Kriterien im vollen Gange, so dass es noch keinen Marktstandard gibt. Aber schon heute ist klar: Damit aus renditeträchtigen Objekten keine Stranded Assets werden, müssen sie eine ganzheitliche ESG-Strategie über den gesamten Lebenszyklus aufweisen. Nicht ratsam ist ein Flickenteppich an unkoordinierten Einzelmaßnahmen, die mitunter sehr teuer, vergleichsweise wenig effizient und schlimmstenfalls nicht als ESG-konform anerkannt werden. Neben der finanziellen Absicherung des Immobilienbestands sind die ESG-Kriterien außerdem ein wichtiger Schritt in eine klimaneutrale und nachhaltige Zukunft.