Digitalisierung: Analyse, Transparenz, Qualität

Autor

Dirk Rathlev

Blogbeitrag

Im Rahmen der digitalen Transformation und damit für ein langfristig erfolgreiches operatives Management von Immobilien ist die digitale Bereitstellung möglichst vieler Daten inklusive ihrer Harmonisierung unabdingbar. Erst die auf diese Weise entstehenden Datengefüge ermöglichen intelligente Analysen sowie erhöhte Transparenz und Qualität innerhalb der Immobilienwirtschaft. Die Hürden sind mannigfaltig – von stetig wachsenden und heterogenen Datenmengen und -quellen über Schnittstellenprobleme und mangelnde personelle Ressourcen bis hin zu rechtlichen und regulatorischen Anforderungen. Zudem fehlt vielen Unternehmen weiterhin eine klare Strategie für die interne Digitalisierung.

Digital Twin: Wertschöpfungspotenziale für Investoren und interne Stakeholder

„Für die Harmonisierung verschiedener Datenformate und Verwendung angepasster Schnittstellen auf Basis internationaler Standards bietet sich der Digital Twin an“, sagt Dirk Rathlev, Director, EY Real Estate. Als harmonisierte Datendrehscheibe bildet er alle detaillierten operativen Daten der Immobilie ab und stellt diese in einem einheitlichen standardisierten Format gif-IDA) allen internen und externen Beteiligten der Wertschöpfungskette zur Verfügung. Er ist der „Single Point of Truth“ für alle Immobiliendaten und damit Datenquelle für Buchhaltung, Data Warehouse, Reporting und Risikomanagement. Zudem dient er dem Datentransfer zu Investorenplattformen und andere externe digitale Immobilienlandschaften.

Machine Learning und Automatisierung: Datenmanagement und Qualitätskontrolle

Qualitätskontrollen und validierte Stammdaten auf hohem Niveau sind die Basis für jegliche Kalkulation von Planungen, für Szenariobetrachtungen und Berichte sowie Grundlage der Automatisierung. In den derzeitigen, teils redundanten Abläufen des Asset- und Fondsmanagements verursachen Datenkontrollen jedoch enormen manuellen Aufwand und sind fehleranfällig. Die Lösung: automatisierte Abläufe auf Basis von Machine Learning und künstlicher Intelligenz. Abgebildet in Dashboards ermöglicht dies unter anderem Monitoring, Benchmarking, Plausibilitätsprüfungen und eine verbesserte Zusammenarbeit mit externen Dienstleistern.

Best-Practice-Ansätze fortgeschrittener Analyseverfahren

Um die Prozesse im Asset- und Fondsmanagement optimieren und digitalisieren zu können, bieten sich zahlreiche Analyseansätze an, die unter den Begriffen Data Mining, Big Data oder Data Analytics zusammengefasst werden. Hierzu Dr. Alexander Hellmuth, Senior Manager, EY Real Estate: „Oftmals fehlt bislang jedoch der praktische Zugang zu den Konzepten“ Wie sich moderne Analyseverfahren wirtstiftend nutzen lassen, sollen die folgenden Ansätze exemplarisch zeigen.

Realisierung von Einsparpotenzialen für das Sondervermögen

Eine wichtige Stellschraube, um die Performance von Sondervermögen positiv zu beeinflussen, findet sich im Beauftragungsprozess für Maßnahmen, die etwa einer besseren Vermietbarkeit dienen sollen. Nur selten folgt dieser Prozess in der Praxis dem wünschenswerten Minimalprinzip und günstigere Alternativen bleiben ungenutzt. Durch Einsatz geeigneter Datenmodelle und moderner Algorithmen lassen sich anhand von Vergangenheitswerten konkrete Handlungsfelder erarbeiten, um die Beauftragung zu optimieren.

Verbesserte Portfoliobewertung mittels Data Analytics

Portfoliooptimierungen sind eine dauerhafte Aufgabe des Asset- und Fondsmanagements. Verfahren des Data Mining in Kombination mit Big-Data-Ansätzen können helfen, Szenarioanalysen und Stresstests zu automatisieren. Dadurch erhält das Management ungeahnte Möglichkeiten der Portfolioanalyse. Durch Monte-Carlo-Simulationen lassen sich eine Vielzahl von Zufallsvariablen betrachten und deren Auswirkung auf die Portfolioperformance über eine festgelegte Zeitperiode simulieren. Darauf basierend können unmittelbar und aufgrund der Datengrundlage verlässlich Optimierungspotenziale abgeleitet werden.

Kündigungsverhalten bei Mietern

Ein weiteres Feld fortgeschrittener Analyseverfahren sind Mieterzufriedenheitsbewertungen. Mittels Data Mining können große Datenmengen auf Zusammenhänge, Muster und Trends untersucht werden. Bestenfalls können Asset- und Fondsmanager dadurch datenbasiert evaluieren, ob ein Mieter eine Verlängerung, eine Nachverhandlung oder eine Kündigung des Mietverhältnisses anstrebt. Am Ende stehen neben einer quantifizierten Kündigungswahrscheinlichkeit auch datengestützte Handlungsempfehlungen.

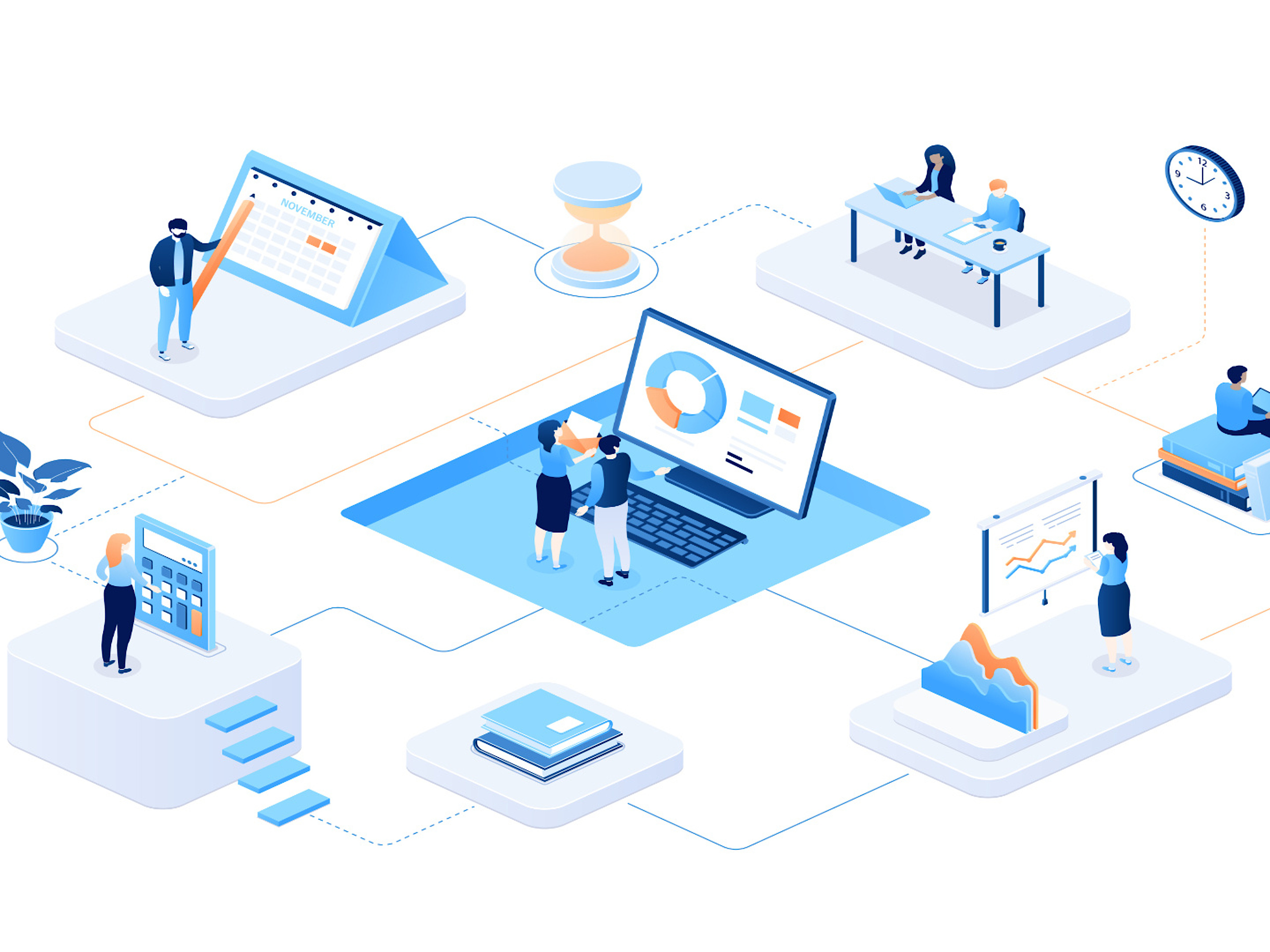

Integrierte datengestützte Lösungen als Basis der digitalen Transformation

Unternehmen stellen immer höhere Anforderungen an die Qualität, Verfügbarkeit, Transparenz und Granularität von Informationen. Eine Datenstruktur zu schaffen ist nur der erste Schritt, an die die Analyse durch geeignete Lösungen anknüpft. Der Trend verläuft hierbei abseits von Lösungen als Software as a Service (SaaS), sondern vielmehr als Monitoring as a Service (MaaS). Der Grundgedanke dabei: die breite Nutzung durch alle Marktteilnehmer sowie das Teilen von Daten zur Mehrwertgenerierung. Die flexible Integration datengestützter Lösungen in die bestehenden Ökosysteme, Prozesse und Organisationen ist entscheidend für eine nachhaltige digitale Transformation der Wertschöpfung im Asset- und Fondsmanagement.