Die Schwarzen Schwäne sind global geworden

Autor

Peter Schreppel

Blogbeitrag

Die Schwarzen Schwäne sind global geworden – die Lösungen aber auch

Wenn in den 2010er-Jahren von geopolitischen Investmentrisiken die Rede war, verbargen sich dahinter trotz der Vorsilbe „geo“ oftmals regional oder national relevante Effekte: bilaterale Handelsembargos, politische Richtungswechsel, lokale Gewaltausbrüche oder auch nationale Wirtschaftskrisen. Inzwischen haben wir es jedoch – ähnlich wie bei der globalen Finanzkrise 2008 – mit Schwarzen Schwänen zu tun, deren Auswirkungen in weiten Teilen der Welt spürbar sind: Mit der japanischen Notenbank hat nun eine der letzten großen Zentralbanken die Zinswende eingeleitet, die Energiekrise trifft die weltweiten Rohstoffmärkte, Corona stört nach wie vor die Lieferketten auf dem gesamten Erdball. Vor allem aber ist der Klimawandel beziehungsweise das Einhalten der Ziele des Pariser Klimaabkommens ebenfalls eine Mammutaufgabe, die die Menschheit nur international bewältigen kann.

All diese globalpolitischen Faktoren wirken zurzeit zusammen – weshalb nicht nur die gesamtwirtschaftliche Lage, sondern auch die Entwicklung der Investmentmärkte aktuell schwerer vorhersehbar ist. Für die Immobilienbranche sind jedoch vor allem Inflation, Zinsanstieg und Krieg die kurz- bis mittelfristig relevantesten Kriterien, natürlich in Kombination mit dem langfristigen Ziel der CO2-Neutralität im Gebäudesektor. Abgesehen von der Kriegssituation sind diese Faktoren für sämtliche entwickelten Immobilienmärkte relevant, von Australien bis in die Vereinigten Staaten. Für den weltweit bedeutenden Immobilienmarkt Deutschland sind auch die wirtschaftlichen Implikationen durch das Ende der „günstigen“ Energie zu berücksichtigen.

Vom Safe Haven zum „Land of Opportunity“?

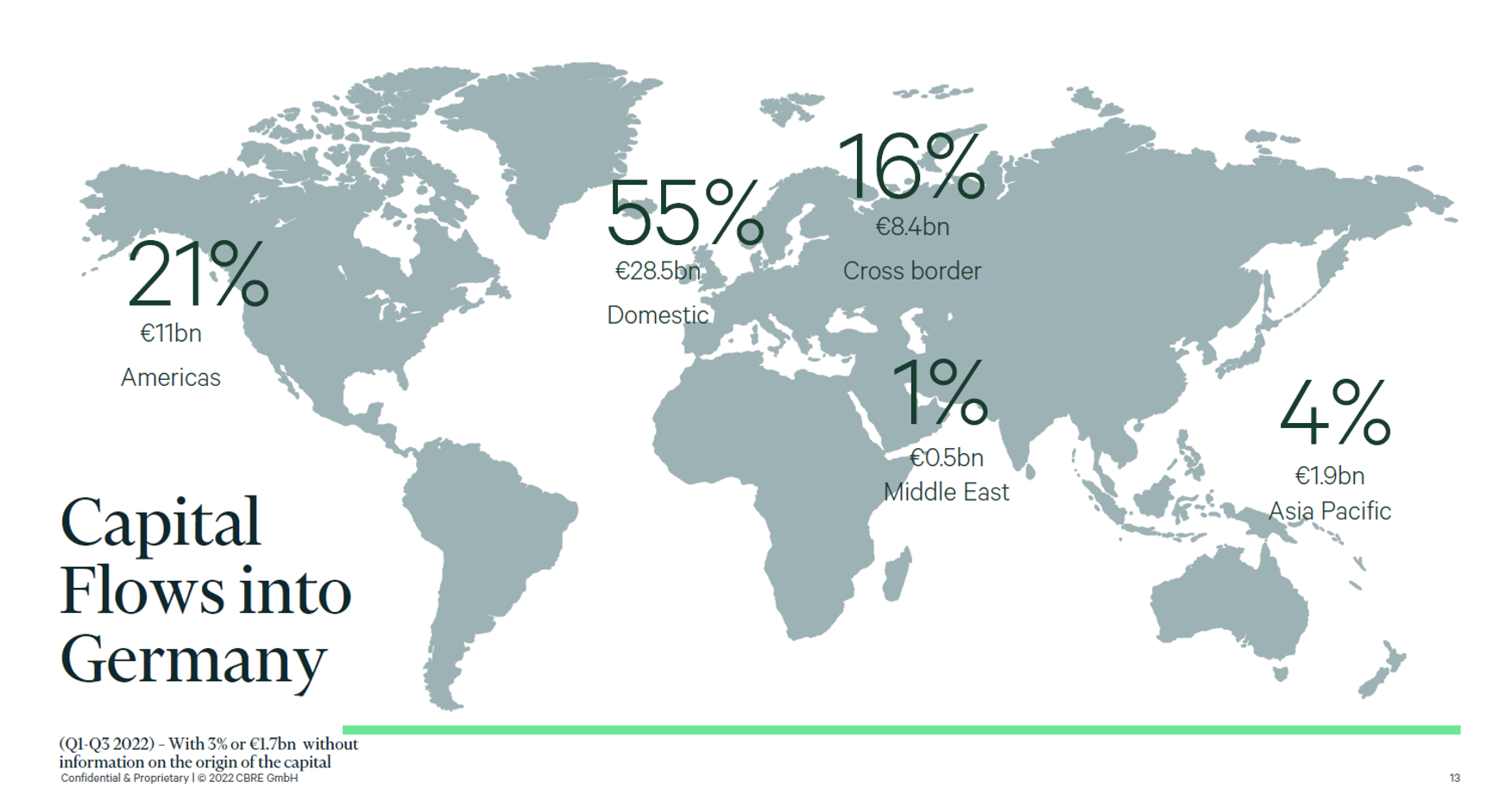

In den vergangenen 15 Jahren haben sich die globalen Immobilienmärkte sehr stark internationalisiert. Das gilt vor allem für den Investmentstandort Deutschland, der aufgrund seiner politischen und wirtschaftlichen Stabilität lange als sicherer Anlagehafen für internationale Investoren galt. Im Jahr 2022 musste dieses Image zwar hinterfragt werden, aber dennoch zeigt sich ein inzwischen gewohntes Bild: Von Jahresbeginn bis zum Ende des dritten Quartals 2022 wurden nur 55 Prozent des Transaktionsvolumens an den deutschen Immobilienmärkten von nationalen Investoren umgesetzt. 21 Prozent des Kapitals stammten aus Nord- und Südamerika, 16 Prozent von den direkten Nachbarländern Deutschlands (siehe Grafik).

Vor allem zahlreiche Investoren aus dem angelsächsischen Raum sehen in Deutschland aktuell als ein „Land of Opportunity“. Dafür sorgen einerseits die Preisrückgänge, weshalb vor allem für eigenkapitalstarke Investoren ein günstiger Einstiegszeitpunkt gekommen ist. Andererseits notiert der US-Dollar aktuell sehr stark zu Fremdwährungen wie dem Euro, ein positiver Währungseffekt ist also gegeben. Seit einiger Zeit zeichnet sich dieser Trend ab, weshalb zum Jahresanfang beziehungsweise Mitte 2023 einige Investoren die günstige Gelegenheit nutzen könnten.

Defensive deutsche Investoren bleiben weiterhin überzeugt

Während zahlreiche internationale Investoren nun auf der Suche nach guten Gelegenheiten in Deutschland sind, gehören auch die defensiv orientierten, eigenkapitalstarken nationalen Investoren weiterhin zu den Käufern. Vor allem die deutschen Fonds, Versicherer, aber auch langfristig orientierte Family Offices werden voraussichtlich dieses Fenster der Gelegenheit nutzen, um ihre Portfolios zu erweitern.

Einer der wichtigsten Gründe für diese Anleger besteht darin, dass die Megatrends der wichtigsten deutschen Investmentstandorte weiterhin absolut intakt sind: Die Metropolen und ihre Speckgürtel wachsen weiter, bieten demografisch und wirtschaftlich eine große Zukunftssicherheit und sind von einem Flächenmangel im Wohn- und Gewerbebereich geprägt. Gegen diese langfristig relevanten Entwicklungen sind selbst mehrjährige Schwarze Schwäne wie Corona oder die Zinswende ein eher kurz- bis mittelfristiges Phänomen und somit für den oft jahrzehntelangen Anlagehorizont weniger relevant.

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.