Logistik & Rechenzentren: Chancen für REITs dank Bewertungsabschlag

Autor

Claudia Reich Floyd

Blogbeitrag

Logistik & Rechenzentren: Chancen für REITs dank Bewertungsabschlag

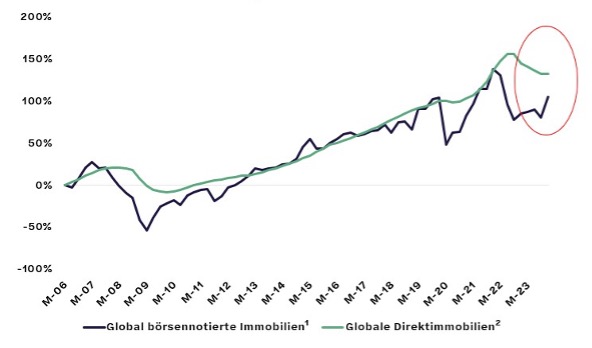

In den vergangenen 24 Monaten haben wirtschaftliche Unsicherheit und Kapitalmarktvolatilität zu einer bemerkenswerten Diskrepanz zwischen gelisteten Immobilienaktien/REITs und Direktimmobilien geführt. Diese Dynamik, die bereits in der Vergangenheit, beispielsweise während der Finanzkrise oder der Corona-Pandemie, beobachtet wurde, zeigt sich heute erneut – diesmal jedoch mit einem deutlich größeren Abschlag auf Immobilienaktien von knapp 30%, der zudem schneller eintrat als zu früheren Zeiten.1

In früheren Zyklen haben sich Abschläge zum Nettoimmobilienwert von über 20% in der Regel korrigiert, oft sogar über den Nettoinventarwert hinaus.1 Zum Jahreswechsel 2023/24 ließ sich dahingehend ein deutlicher Aufwärtstrend verzeichnen. Dieser basierte auf den ausschlaggebenden Faktoren der Kursänderung in der Geldpolitik und einem historisch niedrigen Flächenangebot in vielen Immobiliensektoren und Standorten.

Grafik: Bewertungsabschlag von REITs auf Direktimmobilien

Besonders zwei Sektoren stehen derzeit im Fokus und versprechen eine rasante Kurserholung sowie -steigerung in den nächsten Monaten, da hierfür die genannten Fundamentaldaten gegeben sind: Logistik und Rechenzentren.

Nachhaltigkeitsvorgaben treiben Logistikimmobilien

Der Logistiksektor erlebte weltweit durch den E-Commerce-Boom während der Pandemie eine Verschiebung nach oben bei der Bewertung seiner Immobilien. Obwohl sich die Nachfrage nach Industrieflächen seit dem Höchststand in der Pandemiezeit leicht abgekühlt hat, gibt es einige Indikatoren, welche darauf hindeuten, dass die Nachfrage nach Flächen weiterhin stark bleiben und das generelle Wertwachstum von Logistikimmobilien zukünftig überdurchschnittlich steigen wird. So wird das rückläufige Flächenangebot spätestens zum kommenden Jahreswechsel vor allem in strategisch wichtigen Regionen zu einer Knappheit an Grundstücken führen. Banken fordern einen höheren Anteil an Eigenkapitaleinsatz, die Kreditzinsen sind stark gestiegen, wodurch es der Baubranche schwer fällt, neue Projekte umzusetzen.

Der daraus resultierende Nachfrageüberschuss dürfte sich in den kommenden Jahren nachhaltig auf das Wachstum der Marktmieten und der Immobilienwerte auswirken. Auch die steigende Relevanz von ESG- und Nachhaltigkeitsvorgaben sorgt dafür, dass weniger effiziente Bestände zunehmend obsolet werden.

Bedarf nach Rechenzentren auf historischem Hoch

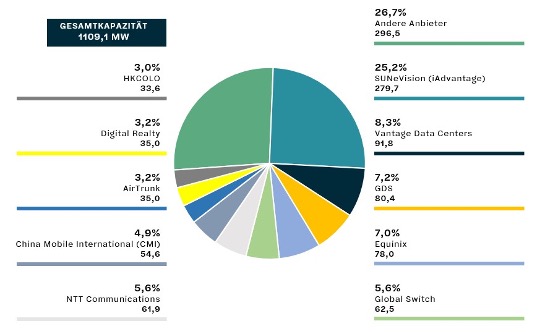

Ein weiterer Sektor, der für das kommende Jahr und darüber hinaus einen enormen Aufwärtstrend verspricht, sind Rechenzentren. Spätestens seit dem einfachen und massenhaften Zugang zu Technologien der künstlichen Intelligenz (KI) und den damit verbundenen Einsatzmöglichkeiten (welche enorm sind und erst am Anfang stehen) sowie den erforderlichen Speicherkapazitäten ist die Nachfrage nach Rechenzentren auf einem historischen Hoch.

Das Interesse an Rechenzentrumsflächen sorgt für einen Rekordtiefstand der Leerstandsquote. In Verbindung mit steigenden Marktmieten führte dies bereits 2023 zu einer Outperformance der meisten Rechenzentrums-REITs. Am wichtigsten ist jedoch, dass all dies in einer Zeit geschieht, in der die Bereitstellung neuer Bestände aufgrund von Schwierigkeiten bei der Energie- und Grundstückssicherung stark eingeschränkt ist. Das derzeitige Ungleichgewicht zwischen Angebot und Nachfrage bei Rechenzentren bietet die ideale Voraussetzung für weiter steigende Mietpreise. Und es ist sehr wahrscheinlich, dass dieses Ungleichgewicht langfristig bestehen bleiben wird.

Grafik: Gesamtkapazität des Rechenzentrumsmarktes in Hongkong

Die Bewertungslücke zwischen gelisteten und direkten Immobilien beginnt sich zu schließen und wird in diesem Jahr voraussichtlich weiter schrumpfen, ähnlich wie in früheren Zyklen. Haupttreiber hierfür werden robuste Unternehmensgewinne sein – trotz eines langsameren Wirtschaftswachstums und einem weiteren Rückgang des Neuangebots von Flächen. Dieser verschafft Immobilieneigentümern eine größere Preissetzungsmacht, um Mietpreiserhöhungen durchzusetzen.

Eine Rückkehr der Bewertungen gelisteter REITs auf das Niveau, auf dem der direkte Immobilienmarkt heute notiert, würde ein Aufwärtspotenzial von beachtlichen 43% bedeuten.1

1 Hazelview Investments Inc., Globaler Immobilienaktien Markt Ausblick 2024.

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.