Gewerbliche US-Immobilienmärkte 2024 im Spannungsfeld

Autor

Professor Dr. Bernhard Funk

Blogbeitrag

Gewerbliche US-Immobilienmärkte 2024 im Spannungsfeld zwischen Preisunsicherheit und Finanzierungsrestrukturierung

Zum Jahresbeginn 2024 erlebt der Markt für Gewerbeimmobilien in den Vereinigten Staaten von Amerika eine simultane Überlagerung von positiven und negativen Signalen. Das reale BIP-Wachstum war auch im vierten Quartal 2023 mit 3,3 % annualisiert noch deutlich höher als das langfristige Trendwachstum, nach eindrucksvollen 4,9 % annualisiert im dritten Quartal1. Die von zahlreichen Beobachtern vorab antizipierte Rezession ist schlichtweg ausgeblieben. Der Arbeitsmarkt ist unverändert dynamisch und die Arbeitslosenquote bleibt mit 3,7 % niedrig2. Der Inflationsdruck hat deutlich nachgelassen. Die Konsumentenpreise sind per Dezember 2023 um 3,4 % im Vergleich zum Vorjahresmonat gestiegen3. Diese Kombination von positiven volkswirtschaftlichen Rahmenbedingungen lässt die Stimmung der US-Konsumenten nicht unbeeinflusst: Der relevante Index der University of Michigan sprang auf den höchsten Wert dieser Zeitreihe seit zuletzt Mitte 20214.

Der gewerbliche Immobilienmarkt arbeitet ungeachtet der an sich positiven ökonomischen Rahmenbedingungen seine aus dem Jahre 2023 bekannten Grundthemen ab: Zum einen die restriktiveren Kreditvergabestandards der Finanzierungsgeber, gekoppelt mit höheren Finanzierungskosten. Zum anderen die Auseinandersetzung mit den strukturell-langfristigen Nachfrageveränderungen im Immobilienmarkt an sich. Dies betrifft die Neueinschätzung der Qualitätskriterien für die Marktrelevanz von insbesondere Büro- und Einzelhandelsobjekten und beschränkt sich nicht auf den Faktor „ESG“, sondern die langfristigen Mieterpräferenzen an sich. Wo stehen Preise und Werte?

Basierend auf transaktionsbasierte Preisindizes ging es im gewerblichen Immobilienmarkt weiter bergab, jedoch mit einem inzwischen moderateren Abwärtstempo zum Jahresende 2023. Bezogen auf alle Nutzungsarten sank per viertem Quartal 2023 im Vorjahresvergleich der RCA CPPI Index um knapp 6 %5. Gegen über dem letzten Hoch des Jahres 2022 sehen andere Preisindizes den Rückgang für großvolumige Objekte des institutionellen Marktsegments bei knapp 20 % , für das Bürosegment bei 35 %7. Je nach der Marktbreite des von Investoren untersuchten regionalen Investmentmarktes sollte jedoch in der aktuellen Situation hinterfragt werden, ob überhaupt messbare Marktpreise im engeren Sinne existieren. Wenn die Transaktionsvolumina extrem niedrig sind, ist der Index für einen Teilmarkt nur sehr beschränkt aussagekräftig als Anhaltspunkt für potenzielle Ankäufe. Bei wenigen Verkaufsfällen fehlt es in Einzelfällen an Repräsentativität der Daten.

Eine deutliche Sprache ergibt sich durch Auswertung der bewertungsbasierten Indizes. NCREIF8 weist die einjährige Performance für alle Nutzungsarten im vierten Quartal 2023 mit minus 7,9 % aus. Überdurchschnittlich von Abwertungsdruck betroffen ist das Bürosegment mit einem Performancerückgang von 17,6 %. Die Wertänderungsrendite des Office-Segments variiert, streut besonders stark vom allgemeinen Marktdurchschnitt. Hier erreichte der Rückgang nahezu 22 %. Üblicherweise laufen Bewertungen der Preisentwicklung etwas hinterher. Weitere Bewertungskorrekturen sind daher auch 2024 absehbar.

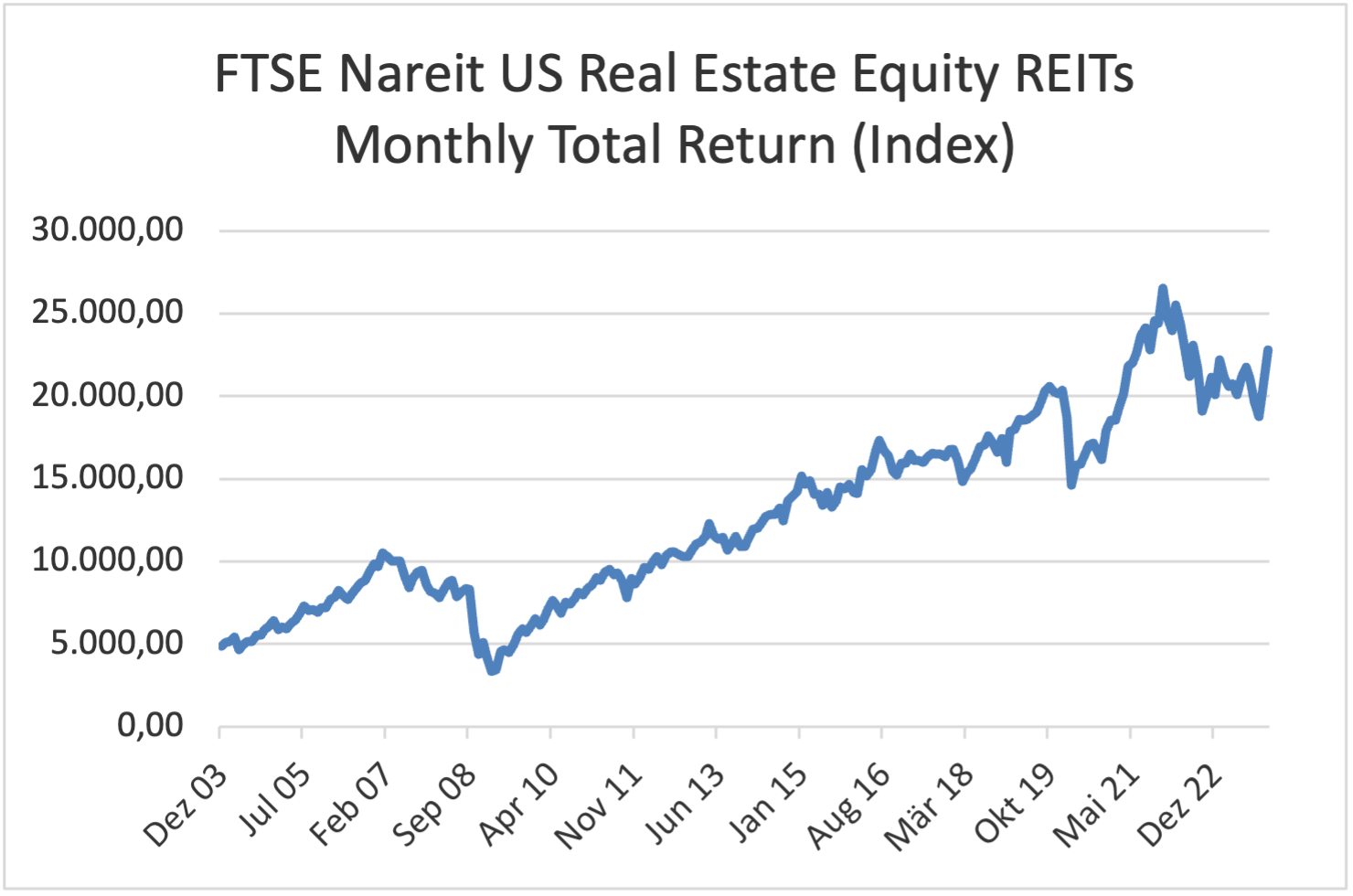

Für ein verhaltenes Neuerstarken des Optimismus im Investmentmarkt spricht, dass, soweit Inflationsraten und Kapitalmarktzinsen den Rückwärtslauf fortsetzen, die wahrgenommene Differenzenattraktivität des gewerblichen Immobiliensegments im Vergleich zu Anleihen wieder steigt. Diesen Optimismus nehmen die REITs-Märkte in den Kursbewegungen vorweg (vgl. Abb. 1). 2024 wird zum Jahr der Entscheidung: Sind Marktakteure gezwungen oder auch freiwillig bereit, Bewertungen durch Verkauf zu realisieren?

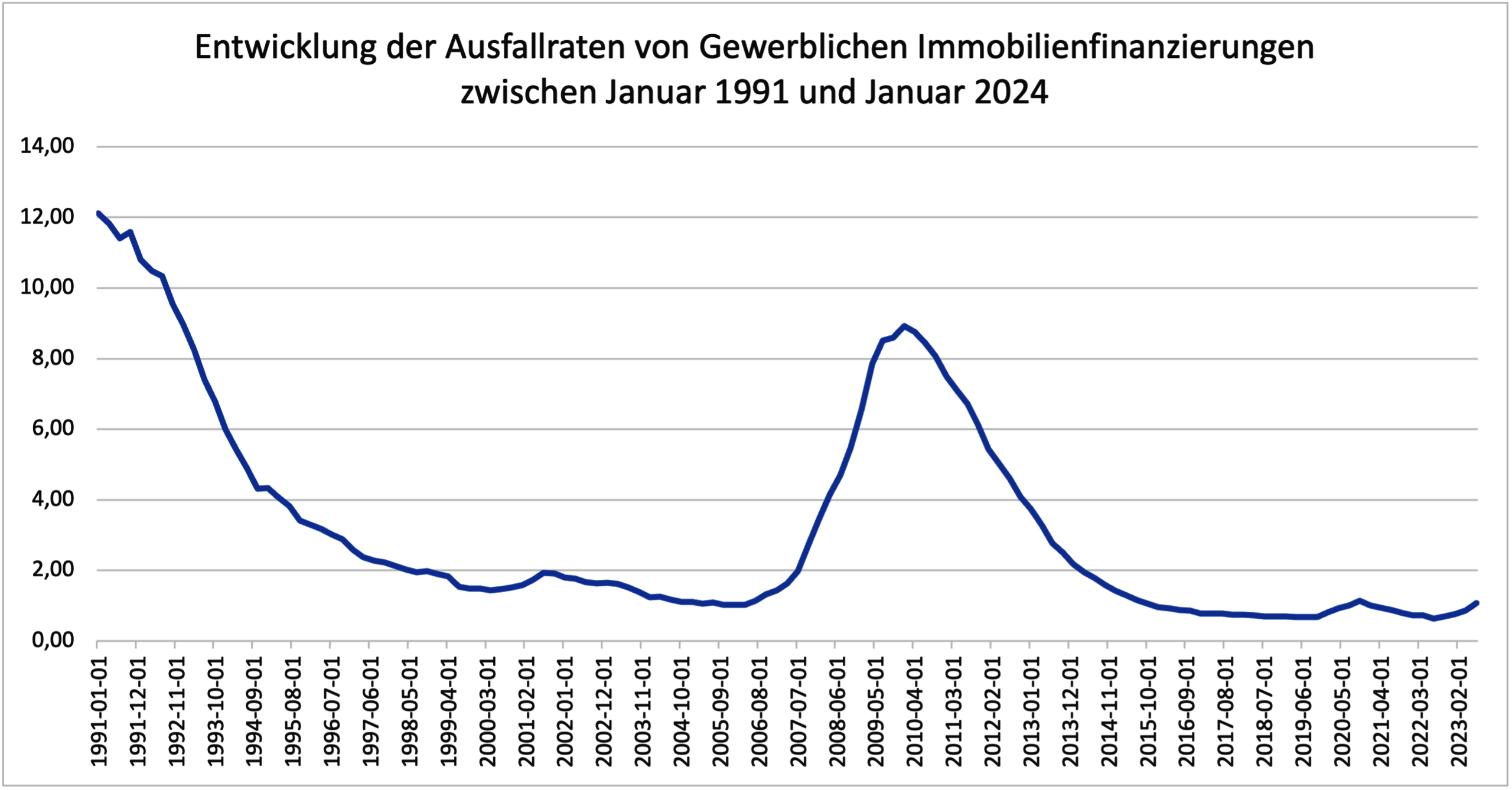

Ein Teil der Transaktionen wird als Restrukturierungen über die Debt-Märkte abgearbeitet, zum Beispiel wenn traditionelles FK substituiert wird. Treiber für Transaktionen bleiben somit auch Finanzierungsrestrukturierungen. Rating-Agenturen wie Fitch schätzen, dass die Probleme im Finanzierungsmarkt auch noch 2025 abgearbeitet werden müssen, was zu höheren Ausfallraten von CBMS führt9. Es wird geschätzt, dass bis 2027 gewerbliche Darlehen im Volumen von deutlich über zwei Billionen USD auslaufen10. Eine Welle von Bankeninsolvenzen ist aber nicht zu erwarten (vgl. Abb. 2). Zwar ist absehbar, dass - dem Bankenverband MBA folgend - mit einem merklichen Anstieg der Neuzusagen für gewerbliche Immobilienfinanzierungen im Jahr 2024, ausgehend von den geringen Niveaus von 2023, zu rechnen ist, trotzdem dürften die Darlehensneuzusagen nicht mehr die Niveaus der letzten fünf Jahre erreichen11.

Für Marktteilnehmer mit Beleihungsausläufen in den nächsten Jahren wird somit die Kernfrage nach der Verfügbarkeit von FK, nach den relevanten Refinanzierungskosten und den Margen für die Pro-Forma-Kalkulation essentiell. Dabei sollte nicht vergessen werden, dass trotz vermutlich geringerer Refinanzierungskosten der Banken die Beleihungspolitik der Banken restriktiv bleiben dürfte. Die Finanzaufsicht SEC holt derzeit Informationen über die gewerblichen Kreditbestände insbesondere kleinerer Banken ein, die den Großteil von Beleihungen im gewerblichen Kreditbuch ausmachen, während größere Institute ohnehin nach den Regularien des Dodd-Frank-Act einem Stresstest mit einer vierzigprozentigen Abwertungssimulation unterliegen12.

Asset Manager können sich somit nicht allein auf die entlastende Kraft der günstigeren Bedingungen an den Kapitalmärkten verlassen, sondern sollten auch mittelfristig davon ausgehen, dass die Banken bei „Extensions“ und „Modifications“ die risikoaverse Beleihungspolitik fortsetzen.

1 Quelle: BEA, 25. Januar 2024.

2 Quelle: BLS, 5. Januar 2024.

3 Quelle: BLS, 11. Januar 2024.

4 Quelle: Hsu, Joanne, University of Michigan, Januar 2024.

5 Quelle: MSCI, Januar 2024.

6 Quelle: CoStar, Januar 2024.

7 Quelle: Green Street Advisors, Januar 2024.

8 Quellen für diesen Absatz: NCREIF Q4 Snapshot, Januar 2024.

9 Quelle: Fitch, 21. Dezember 2023.

10 Quelle: Trepp, Januar 2024.

11 Quelle: MBA, CREF Forecast, Januar 2024.

12 Quellen: Dodd-Frank-Act 2010; Wall Street Journal, 25. Januar 2024.

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.