Was macht Immobilien nachhaltig?

Autor

Ludger Wibbeke

Blogbeitrag

Auch in der Immobilienbranche ist Nachhaltigkeit ein zunehmend beherrschendes Thema. Immer häufiger sind ESG-spezifische Faktoren fester Bestandteil von Anlagestrategien und Risikomanagement institutioneller Investoren. Dafür gibt es mehrere Gründe. Zum einen erweist sich die Berücksichtigung von Nachhaltigkeitskriterien gerade im Immobiliensegment mit seinen langen Investitionszyklen als sinnvoll, um anhaltende Wertstabilität zu gewährleisten sowie Miet- und damit Ertragspotenziale zu steigern. Zum anderen gilt es, den wachsenden regulatorischen Anforderungen zu genügen, denen sich alle beteiligten Parteien vom Projektentwickler bis zum Mieter ausgesetzt sehen. Hier sind etwa europäische und nationale Vorgaben wie EU-Taxonomie, Offenlegungsverordnung und der Klimaschutzplan der Bundesregierung zu berücksichtigen.

Schwierigkeiten bereitet dabei allerdings, dass es bis heute keine einheitliche Definition von Nachhaltigkeit gibt und sich einzelne ESG-Ansätze zum Teil deutlich voneinander unterscheiden. Entsprechend uneinheitlich fällt bislang auch das ESG-Reporting von Immobilienunternehmen aus – sowohl mit Blick auf den Inhalt als auch in Form und Gestaltung. Das erschwert allen Beteiligten den Vergleich von Daten und Verfahren. Es bedarf daher eines einheitlichen Branchenstandards, um für mehr Transparenz und Vergleichbarkeit zu sorgen und es Investoren, Asset-, Property- und Facility-Managern zu erleichtern, ihre spezifischen Informations- und Reporting-Pflichten in Sachen Nachhaltigkeit zu erfüllen.

Dabei geht es darum, einzelne Projektentwicklungen, Bestandsimmobilien und Immobilienportfolios umfassend und in regelmäßigem Turnus auf ihre Nachhaltigkeit hin zu bewerten. Um eine solide Reporting-Basis zu schaffen, sollten entsprechende Daten auf Ebene aller beteiligten Akteure – von Vermögensverwaltern über Projektentwickler bis hin zu Immobiliendienstleistern – erfasst werden.

Hier sind Smart-Data-Lösungen gefragt, die Daten aus der internen Dokumentation mit externen Daten verzahnen. Dazu zählen Daten von Mietern, Energie- und Abfallmanagement-Dienstleistern und weiteren Beteiligten wie Versicherern und Handwerkern, aber auch Standortinformationen, Energieausweise und Zertifikate. Zahlreiche Aspekte lassen sich dabei durch entsprechende ESG-Regelungen in Verträgen formalisieren. Green-Lease-Verträge etwa beinhalten Regelungen zur nachhaltigen Nutzung und Bewirtschaftung des Objekts, zur Reduzierung von Abfällen und Emissionen sowie zur ökologischen Durchführung von Modernisierungen.

Schwieriger bleibt, die Mieterseite auf die Einhaltung von S- und G-Kriterien hin zu kontrollieren. Während sich klare Verstöße relativ leicht identifizieren lassen – Unternehmen, die mit Waffenproduktion oder Kinderarbeit zu tun haben, können als Mieter ausgeschlossen werden –, bieten andere Kriterien erhebliche Interpretationsspielräume. Zudem ist unklar, welche Auskunftspflichten dem Mieter hier überhaupt auferlegt werden können.

Klar ist dagegen: Um ein umfassendes Konzept für einheitliche ESG-Reportings zu entwickeln, bedarf es weiterhin der Eigeninitiative der Immobilienbranche. Ein Vorteil ist, dass die Beteiligten neue Standards mitprägen können. Einen grundsätzlich sinnvollen Ansatz stellt das Scoring-Modell der Initiative „ESG Circle of Real Estate“ dar, der mehr als 30 Asset- und Property Manager angehören. Mit Unterstützung des Fondsverbands BVI und des Zentralen Immobilien Ausschusses (ZIA) soll es sich zu einem weltweit anwendbaren Nachhaltigkeitsstandard entwickeln.

Geringe Verfügbarkeit von ESG-Daten ist zentrale Herausforderung für KVGs

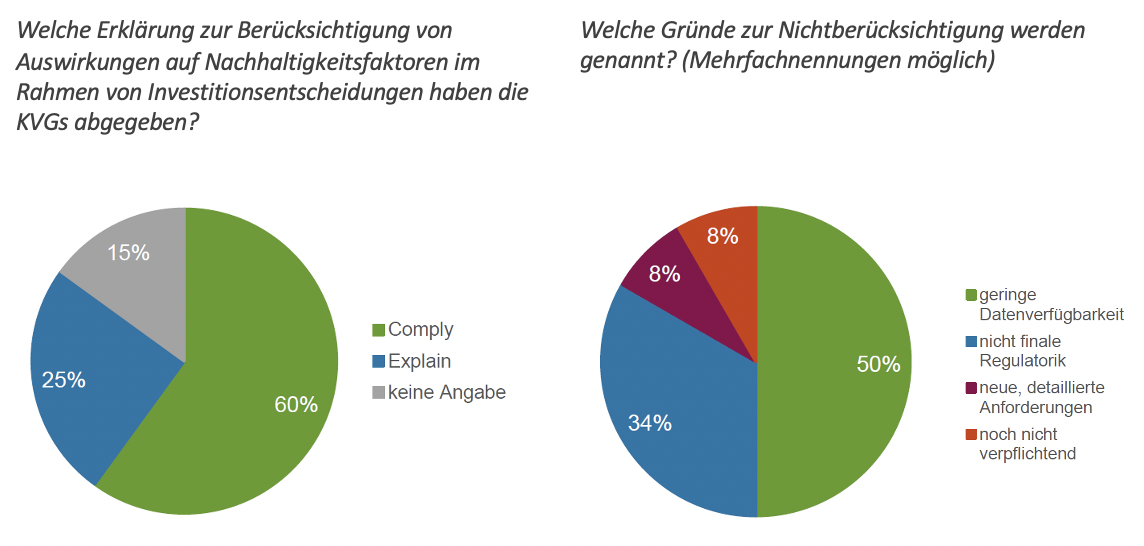

Von den in der Stichprobe betrachteten KVGs (n=40) gaben 60 Prozent an, wesentliche negative Auswirkungen auf Nachhaltigkeitsfaktoren im Rahmen von Investitionsentscheidungen (Principal Adverse Impact, PAI) zu berücksichtigen (Comply). Wichtigste Gründe für die Abgabe einer Explain-Erklärung sind die geringe Verfügbarkeit von ESG-Daten (50 Prozent) sowie der Aspekt, dass die regulatorischen Vorgaben zur Offenlegungs-Verordnung noch nicht final vorliegen (34 Prozent). Keine Angaben zum Umgang mit dem PAI-Ansatz waren in 15 Prozent der Stichprobe zu verzeichnen.

Quelle: VIVACIS-Studie zum Umsetzungsstand der neuen ESG-Regularien bei Kapitalverwaltungsgesellschaften sowie Finanzdienstleistungsinstitute und Immobiliengesellschaften in der Rolle als Fondsmanager. Stichprobe: Die KVGen der Stichprobe (n=40) repräsentieren mehr als 80 Prozent des Fondsmarktes in Deutschland, bilden anhand der zuordbaren Merkmale ihres Geschäftsmodells sowie gemessen an den Assets under Management einen Querschnitt des KVG-Geschäfts in Deutschland ab und sind mehrheitlich in mindestens einem Branchenverband organisiert (63 Prozent BVI, 20 Prozent BAI, 35 Prozent ZIA). Stand: 31. März 2021

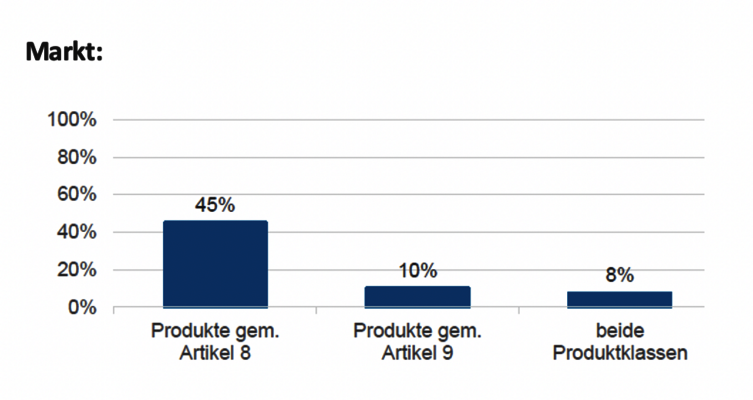

Nachhaltige Fonds im Sinne der Offenlegungsverordnung sind im Markt noch in der Minderheit

45 Prozent der untersuchten KVGs (n=40) verwalten mindestens einen Fonds, der ökologische und/oder soziale Merkmale bewirbt und als Artikel 8 Produkt klassifiziert ist. 10 Prozent der KVGs verwalten mindestens einen Fonds, der eine positive Wirkung (Impact) anstrebt und als Artikel 9 Produkt klassifiziert ist. Beide Produkttypen werden von 8 Prozent der betrachteten KVGs verwaltet. Die allermeisten Fonds sind jedoch als „nicht nachhaltig im Sinne der Offenlegungs-Verordnung“ klassifiziert. Die Angaben beziehen sich insbesondere auf offene Fonds, da die Transparenzpflicht für Spezial-Fonds nach jetzigem Stand der Regulatorik noch unklar ist.

Quelle: VIVACIS-Studie zum Umsetzungsstand der neuen ESG-Regularien bei Kapitalverwaltungsgesellschaften sowie Finanzdienstleistungsinstitute und Immobiliengesellschaften in der Rolle als Fondsmanager. Stand: 31. März 2021

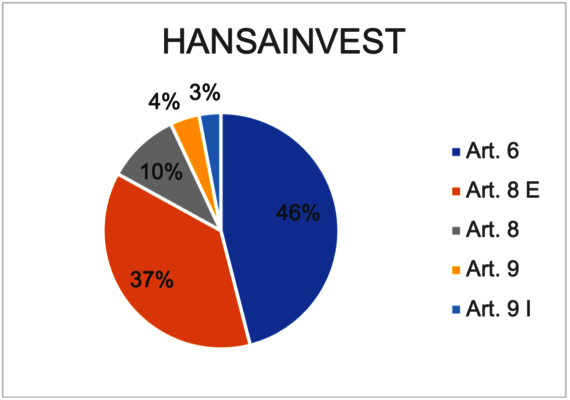

In Einzelfällen wie z.B. bei der HANSAINVEST überwiegen bereits die nach Artikel 8 und 9 klassifizierten Produkte gegenüber den Fonds nach Artikel 6 (alle Fonds ohne Nachhaltigkeitsmandat).

Quelle: HANSAINVEST