Der Investmentmarkt für Logistikimmobilien stabilisiert sich

Autor

Tobias Kassner

Blogbeitrag

Der Investmentmarkt für Logistikimmobilien stabilisiert sich

Über die vergangenen zwei Jahre haben sich die Rahmenbedingungen der Immobilienwirtschaft markant verändert. Nie hat es höhere Sprünge beim EZB-Basiszins in einer solch kurzen Zeitspanne gegeben. Für viele Marktteilnehmer war diese schwer verkraftbar. Vor allem der Investmentmarkt trocknete dadurch enorm aus, sodass die Nettoanfangsrenditen spürbar dekomprimierten.

Investmentmärkte für Logistikimmobilien in Europa stabilisieren sich langsam

Die Akteure auf dem europäischen Investmentmarkt für Logistikimmobilien zeigten sich 2023 deutlich zurückhaltender als in den Vorjahren. In den ersten drei Quartalen ging das Transaktionsvolumen im Vergleich zum Vorjahreszeitraum um rund 58 Prozent zurück, vor allem weil Logistikimmobilien eine Phase der Preisfindung durchlebten. Diese ist mittlerweile nahezu abgeschlossen, sodass sich die Dynamik der Dekompression im Jahresverlauf stark abschwächte.

In Deutschland war der Investmentmarkt für Logistikimmobilien im zweiten Halbjahr 2023 von einer Dekompression von 35 Basispunkten geprägt. Das Transaktionsvolumen konnte sich im Laufe des Jahres wieder steigern. Während im ersten Halbjahr 2023 Transaktionen in Höhe von rund 2,4 Mrd. Euro abgeschlossen wurden, erhöhte sich dieser Wert in der zweiten Jahreshälfte bereits deutlich und summierte sich auf 4,4 Mrd. Euro.

Flächenumsatz stabilisiert sich nach Rekordjahren

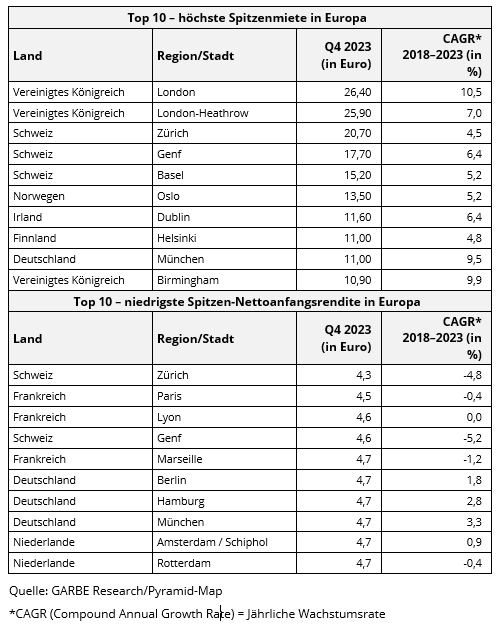

Bei der Flächennachfrage wurden die Rekordwerte der beiden Vorjahre in der EU nicht mehr erreicht. Die Unternehmen wurden aufgrund der schwachen Konjunktur zunehmend zurückhaltender. Die Nachfrage normalisierte sich daher und lag auf dem Niveau der Vor-Corona-Zeit. Dennoch war die Mietpreisentwicklung aufgrund des geringen Angebots ausgeprägt, schwächte sich im Zeitverlauf aber ab. Während die Spitzenmiete 2022 und teilweise 2023 noch um 6,8 bzw. 6,5 Prozent anstieg, waren es im zweiten Halbjahr 2023 nur noch 3,1 Prozent.

Die Nachfrage in Deutschland entwickelte sich ähnlich und lag 2023 nur 10 Prozent unter dem Zehnjahresdurchschnitt, der auch die Rekordjahre 2021 und 2022 umfasst. In den richtigen Lagen findet weiterhin eine hohe Nachfrage durch Industrie- und produzierende Unternehmen statt: Vier der fünf größten Vermietungen gingen allein auf den Automotive-Sektor zurück. Gerade in stark nachgefragten Hotspots mit geringer Flächenverfügbarkeit stiegen die Spitzenmieten noch einmal deutlich an, wie z. B. München (+12,2 Prozent) und Nürnberg (+8,5 Prozent). Die Normalisierung der Flächennachfrage führte in einigen Regionen aber auch zu einer stabilen Entwicklung der Spitzenmiete.

Die Rahmenbedingen bessern sich langsam

Der Investmentmarkt hat von einem niedrigen Niveau im zweiten Halbjahr 2023 wieder etwas an Fahrt aufgenommen. Im Vergleich zu Büro- oder Handelsimmobilien stellen Logistikimmobilien für viele Investoren die attraktivere und sicherere Anlageklasse dar. Geringe Leerstandsraten, eine im Verhältnis zum Angebot noch immer hohe Nachfrage sowie substanzielles Mietpreissteigerungspotenzial oberhalb der Inflationsraten sprechen für die Assetklasse. Dies gilt sowohl für Core-Objekte als auch für Value-Add.

Im ersten Halbjahr 2024 ist davon auszugehen, dass die Spitzenrenditen je nach Fortschritt des Marktzyklus noch leicht dekomprimieren bzw. weitestgehend unverändert bleiben. Märkte wie Großbritannien und den Niederlanden sind bereits etwas fortgeschrittener und nehmen wieder Anlauf auf einen neuen Investmentzyklus. Eigenkapitalstarke Developer und Asset Manager können von diesem Momentum profitieren, da sich durch die Marktabwertung und ggf. Notverkäufe gute Opportunitäten ergeben können, bevor der Marktzyklus voll durchstartet.

Aktuell bedeutet dies, dass der Markt aktuell Luft holt für den neuen Zyklus.

Dies war ein Beitrag im FORECAST SPECIAL 2024.

weitere Informationen

Werden Sie FondsNews-Leser!

Fachartikel, Informationen und Nachrichten der institutionellen Immobilienwirtschaft.